برای اینکه سازمانها بتوانند بهرهوری خود را افزایش دهند و از این طریق باعث بهبود نتایج خود شوند، باید با استفاده از شاخص های کلیدی عملکرد دست به ارزیابی کارمندان خود بزنند. در واقع ارزیابی عملکرد یکی از فرآیندهایی به شمار میرود که سالانه انجام شده و از این طریق بر اساس اهدافی که از قبل برنامهریزی شدهاند، عملکرد و بهرهوری کارکنان و کارمندان به صورت کامل مورد بررسی و ارزیابی قرار میگیرد. مدیریت عملکرد را میتوانیم در بین حیاتیترین موضوعات جای دهیم و از آن به عنوان عاملی برای افزایش حقوق و همچنین ارتقاء کارمندان یاد میشود.

علاوه بر این موضوع، شاخص های کلیدی عملکرد از این قابلیت برخوردار هستند تا دست به بررسی و مقایسه مهارتها، نقاط قوت و ضعف و همچنین کمبودهای کارمندان بپردازند. با تمام اهمیتی که مشاهده میکنید، در بیشتر مواقع آنطور که باید از این شاخصها به درستی استفاده نمیشود؛ زیرا آن دسته از روشهایی که برای ارزیابی وجود دارند، نمیتوانند موفقیت خاصی را به منظور داخلی کردن نتایج کارمندان با خود به همراه داشته باشند. گاهی اوقات این روشها تنها مانند یک شعار در سازمان نمود پیدا میکنند؛ برای جلوگیری از این کار نیاز است تا مدیران بخش مدیریت منابع انسانی، دست به بازسازی فرایندهای موجود زده و تمامی تلاش خود را به کار بگیرند تا بتوانند شش روشی که برای ارزیابی عملکرد کارکنان وجود دارند را در بهترین شکل ممکن به اجرا در بیاورند.

بررسی دلیل اهمیت ارزیابی عملکرد کارکنان

فهرست مطالب

- 1 بررسی دلیل اهمیت ارزیابی عملکرد کارکنان

- 2 آیا با انواع ارزیابی عملکرد کارکنان آشنایی دارید؟

- 3 6 روش جدید برای ارزیابی عملکرد کارکنان

- 3.1 روش اول شاخص های کلیدی عملکرد: مدیریت بر مبنای اهداف یا MBO

- 3.2 روش دوم از ارزیابی شاخص های کلیدی عملکرد: بازخورد 360 درجه

- 3.3 روش سوم: کانون ارزیابی

- 3.4 روش چهارم شاخص های کلیدی عملکرد: مقیاس رتبهبندی رفتاری یا BARS

- 3.5 روش پنجم شاخص های کلیدی عملکرد: ارزیابی روان شناختی

- 3.6 روش ششم و نهایی شاخص های کلیدی عملکرد: روش حسابداری منابع انسانی

- 4 شاخص کلیدی عملکرد در حوزه مالی و حسابداری

- 4.1 ۱. درآمد عملیاتی

- 4.2 ۲. درآمد قبل از بهره، مالیات و استهلاک

- 4.3 ۳. سود قبل از بهره و مالیات (EBIT)

- 4.4 ۴. سود ناخالص

- 4.5 ۵. سود خالص ( Net Income)

- 4.6 ۶. حاشیه سود ناخالص (Gross profit margin)

- 4.7 ۷. شاخص حاشیه سود خالص (Net profit margin)

- 4.8 ۸. سود هر سهم (Earnings per share)

- 4.9 ۹. سود انباشته

- 4.10 ۱۰. سود هر مشتری

- 4.11 ۱۰. سود هر کارمند

- 4.12 ۱۱. سود هر واحد

- 4.13 ۱۲. شاخص تقسیم داراییهای جاری بر بدهیهای جاری

- 4.14 ۱۳. نسبت آنی (Quick ratio)

- 4.15 ۱۴. شاخص نسبت نقدینگی (liquidity ratio)

- 4.16 ۱۵. نسبت داراییهای کوتاهمدت به بدهیهای کوتاه مدت

- 4.17 ۱۶. شاخص سود در هر پروژه

- 4.18 ۱۷. ٪سهم بازار

- 4.19 ۱۸. هزینههای متغیر

- 4.20 ۱۹. هزینههای ثابت

- 4.21 ۲۰. بهای کالاهای فروخته شده (COGS)

- 4.22 ۲۱. متوسط هزینههای تولید اقلام

- 4.23 ۲۲. شاخص هزینه واقعی در مقایسه با هزینه بودجه شده

- 4.24 ۲۳. انحراف از بودجه برنامهریزی شده

- 4.25 ۲۴. دقت پیشبینی به بودجه

- 4.26 ۲۵. بازده سهام (ROE)

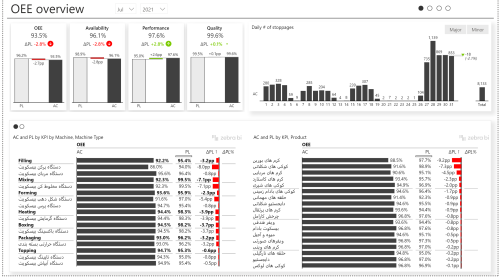

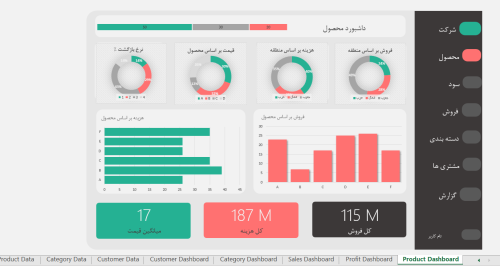

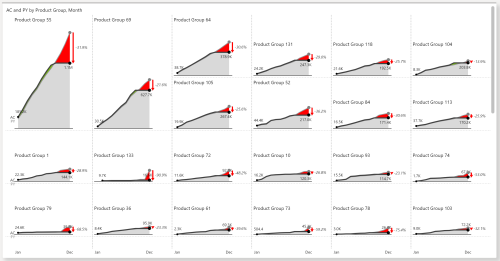

- 4.27 داشبورد تولید، برنامه ریزی تولید، نگهداری و تعمیرات

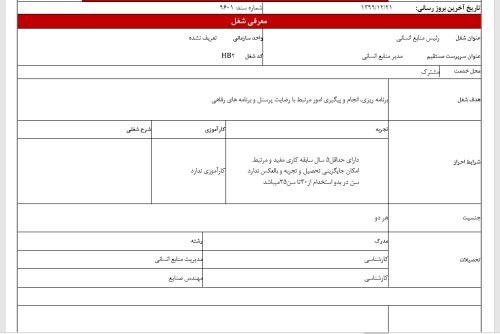

- 4.28 بسته کامل شرح شغلی برای سازمان ها و شرکت ها

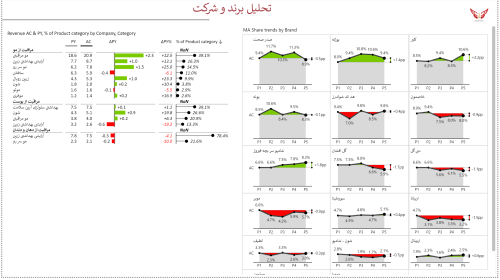

- 4.29 داشبورد کالاهای مصرفی تندگردش – Brand and Product Portfolio Analysis Power BI Template

- 4.30 داشبورد مدیریت فروش، مشتری، محصول، مالی و حسابداری

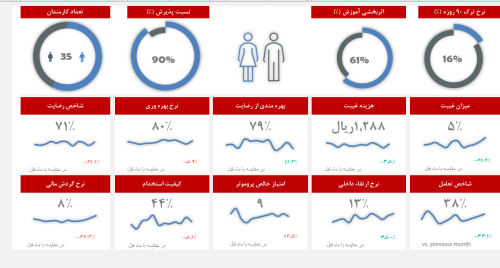

- 4.31 قالب اکسل داشبورد مدیریت منابع انسانی

- 4.32 داشبورد منابع انسانی – HR Analytics in Power BI

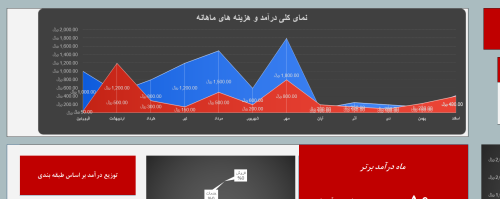

- 4.33 قالب اکسل داشبورد درآمد و هزینه

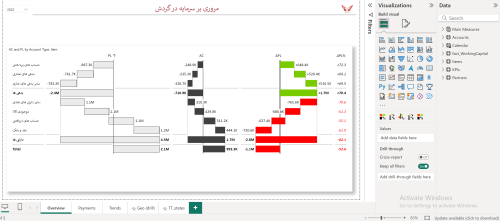

- 4.34 داشبورد مالی و بهای تمام شده – Working Capital in Power BI

- 4.35 داشبورد فروش و بازاریابی – Sales Dashboard in Power BI

- 4.36 قالب داشبورد شاخص های مدیریت عملکرد منابع انسانی

- 4.37 بسته کامل فرم ها، شاخص ها و شرح شغل های کسب و کاری

- 4.38 قالب اکسل داشبورد مدیریت کارکنان

- 4.39 داشبورد شاخص های کلیدی عملکرد تولید و برنامه ریزی | KPI

مدلها و شاخص های کلیدی عملکرد کارکنان فرصت ویژهای را برای سازمانها فراهم میکنند تا بتوانند بعد از ارزیابی آنها، به خوبی نقاط قوت و ضعف را شناسایی کنند. بعد از این فرایند، میتوان به نتایج گوناگونی دست یافت و از این طریق برنامهریزیهای لازم را به منظور بهبود عملکرد کارکنان در نظر گرفت. به همان اندازه که عملکرد کارکنان بهتر باشد و ارتقاء پیدا کند، به همان میزان نیز سازمان میتواند با صرف هزینهای کمتر و با سرعت بیشتری به اهداف مورد نظر خودش دست پیدا کند؛ نتیجه این فرایند افزایش بهرهوری کارکنان در کنار افزایش گردش مالی و درآمد برای شرکت است. تمامی این موارد در کنار یکدیگر جمع شده و باعث میشوند تا واحدهای منابع انسانی، نسبت به استفاده از انواع شاخص ارزیابی عملکرد اقدام کنند.

آیا با انواع ارزیابی عملکرد کارکنان آشنایی دارید؟

برای ارزیابی کردن عملکرد سازمانها هم روشهای رسمی و هم غیررسمی وجود دارند. روشها و شاخص های کلیدی عملکرد از تنوع بسیار بالایی برخوردار هستند؛ از این رو سازمانها با توجه به نیازی که دارند، میتوانند نسبت به استفاده از این شاخصها اقدام کنند. از جمله روشهای ارزیابی عملکرد که در مقایسه با سایر موارد متداولتر است، میتوانیم به ثبت وقایع حساس، توصیفی، قیاسی، درجهبندی و عاملسنجی اشاره کنیم. هر کدام از این روشها کاربردهای متنوع خاص خودشان را دارند ولی در بسیاری از عناصر با یکدیگر اشتراک دارند که شامل گزینههای زیر میشوند:

- طراحی آنها بر پایه اهداف و برنامههای سازمان است.

- از اطلاعاتی که جمعآوری میشوند، میتوان به تحلیل نقاط قوت و ضعف عملکرد کارکنانی پرداخت که به عنوان نیروی انسانی در شرکتها مشغول به فعالیت هستند.

- هدف تمامی مدلها این بوده که بتوان عملکرد کارکنان را بهبود و ارتقاء بخشید.

در صورتی که سازمانها بتوانند انتخاب درستی را در زمینه مربوطه داشته باشند، میتوانند اقدامات لازم را در جهت بهبود عملکرد کارکنان به انجام برسانند. در ادامه به بررسی 6 روشی میپردازیم که ارزیابی عملکرد کارکنان به خود اختصاص داده است.

6 روش جدید برای ارزیابی عملکرد کارکنان

در صورتی که برای بررسی عملکرد کارکنان، سازمانها بتوانند بهترین روشها و شاخص های کلیدی عملکرد را انتخاب کنند، میتوانند شاهد سودمند و موثر شدن تمامی تجربیات موجود شوند. در ادامه میتوانید پرکاربردترین روشهایی که در ارزیابی عملکرد وجود دارند را مطالعه کنید؛ پس همراه ما باشید.

روش اول شاخص های کلیدی عملکرد: مدیریت بر مبنای اهداف یا MBO

از جمله روشهای ارزیابی که بسیار مورد استفاده قرار میگیرد، مدیریت بر مبنای اهداف است. در این روش مدیران و کارمندان در کنار یکدیگر قرار میگیرند و سپس اهداف مختلف را شناسایی کرده و برای هر کدام از آنها برنامهریزیهای لازم را انجام میدهند و سپس دست به سازماندهی هر یک از آنها میزنند. مدیران و کارمندان این برنامهها را به سایر افراد نیز منتقل میکنند تا بتوانند به صورت دورهای بر روی یک ارزیابی خاص تمرکز خود را معطوف کنند. بعد از اینکه اهداف شفافی مشخص شدند، مدیران و سایر افراد درباره پیشرفتهایی که بعد از به کارگیری روش ارزیابی دیده میشوند، صحبت و گفتوگو میکنند. این بحثها از آن جهت اهمیت دارد که میتوانند درصد احتمال رسیدن به اهداف را به خوبی کنترل کنند.

این مدل از شاخص های کلیدی عملکرد از آن جهت مورد کاربرد قرار میگیرد که میتواند به خوبی اهداف فراگیر سازمانی را با اهدافی که کارمندان دارند، هماهنگ کند. زمانی که اعتبارسنجی اهداف مورد کاربرد واقع میشود، میتوانید شاهد استفاده از روشهای هوشمندانه باشید. منظور از این کار تشخیص دقیق، قابلسنجش، واقعبینانه و قابلدسترس بودن اهداف است. برای اینکه بتوان به این اهداف دست پیدا کرد، نیاز بوده تا زمان مشخصی را برای آنها در نظر گرفت.

پایان دوره ارزیابی در روش اول

بعد از اینکه پایان دوره ارزیابی فرا رسید، کارمندان مورد قضاوت قرار میگیرند. این قضاوت حاصل از نتایج کاری کارمندان است. لازم به ذکر است پایان دوره ارزیابی میتواند شامل بازههای مختلفی همچون سه ماهه، شش ماهه و یا یک ساله باشد. در صورتی که کارمندان به موفقیت رسیده باشند، در آن صورت میتوان برای آنها پاداش، افزایش حقوق و ارتقاء در نظر گرفت. همچنین اگر شکست بخورند، در آن صورت وقت کافی برای آموزش آنها کنار گذاشته میشود. برای این نوع از کارمندان شرکت در دوره های آموزش سازمانی بسیار پراهمیت است. لازم به ذکر است در این نوع فرایند معمولا شاهد نادیده گرفتن مهارتهای درون فردی و تعهد هستیم و بیشتر نسبت به اهداف واقعی و محسوس توجه نشان داده میشود.

برای اینکه بتوانید موفقیت خودتان را تضمین کنید، باید به خوبی اولین مدل از شاخص های کلیدی عملکرد را مورد استفاده قرار دهید. بدین منظور MBO باید در مواردی همچون فرایند ارزیابی و یا اهداف فراگیر سازمانی نقش داشته باشد. زمانی که MBO به فرایند مدیریت عملکرد اضافه میشود، کسبوکارهای مختلف این قابلیت را خواهند داشت تا باعث بهبود تعهد کارمندان شوند و همچنین این احتمال را نیز افزایش دهند تا اهداف به ثمر بنشینند. کمک به آیندهنگر شدن کارمندان نیز از دیگر قابلیتهایی به شمار میرود که کسبوکارها به خود اختصاص دادهاند. برای اینکه بتوان خروجی کیفی و کمی مدیریت ارشد را سنجید، این روش بهترین گزینه است. مدیریت ارشد شامل مدیران، رئیسها و مدیران اجرایی میشود. دلایل مختلفی وجود دارند که ممکن است باعث شکست شوند. مهمترین این دلایل گزینههای زیر هستند:

- برنامه ناقص MBO

- اهداف ناکافی شرکت

- عدم همکاری مدیریت ارشد

مراحل اجرای MBO

به منظور اجرای این مدل از شاخص های کلیدی عملکرد نیاز است تا مراحل مختلفی پشت سر گذاشته شوند. هر یک از این مراحل نیاز به برنامهریزی و دقت بالایی دارند. این مراحل شامل گزینههای زیر میشوند:

- هر کدام از مدیران باید بین 5 تا 10 هدف که مشخص و قابلسنجش باشند را برای خود تعیین کنند.

- بهتر است مدیران اهداف خودشان را به صورت مکتوب به ارائه برسانند؛ چرا که بعد از بررسی، نهایی بودن آن مشخص میشود.

- برای اینکه اهداف به موفقیت برسند، باید توضیحات مربوط به آنها ارائه شوند. همچنین این شاخص نیاز به یک برنامهریزی شفاف دارد. در این راستا بهتر است فهرستی از وظایف را تهیه کنید.

- چگونگی سنجش فرایند به همراه تعداد سنجشها باید تهیه شوند. به عنوان مثال میتوانید هر سه ماه یک بار این کار را انجام دهید.

- اگر فرایند آنطور که باید مطابق با برنامهریزی رو به جلو نرفت، حتما باید یک سری از اقدامات را ترتیب ببینید تا از این طریق شرایط و دیگر موقعیتها را اصلاح کنید.

- حتما این اطمینان را ایجاد کنید که در هر مرحله از فرایند اهداف شما مرتبط با اهداف سازمانی هستند.

به عنوان یک نکته طلایی باید به شما بگوییم که در حال حاضر خرده فروشی وال مارت که بسیار غولپیکر است، در بین شاخص های کلیدی عملکرد از روش MBO بهره میبرد. این خردهفروشی با کمک این روش عملکرد مدیران ارشد، مدیرانی که در سطح متوسط قرار دارند و مدیران تازه کار را مورد بررسی و ارزیابی قرار میدهد.

روش دوم از ارزیابی شاخص های کلیدی عملکرد: بازخورد 360 درجه

دومین روش ارزیابی شاخص های کلیدی عملکرد تحت عنوان بازخورد 360 درجه خوانده میشود. این بازخورد در بین روشهای چند بعدی جای داده میشود. این روش با کمک بازخوردها، کارمندان را مورد ارزیابی قرار میدهد. این بازخوردها با کمک روشهای مختلفی جمعآوری میشوند که از جمله آنها میتوانیم به گزارشهای مستقیم و همچنین دایره نفوذ کارمندان اشاره داشته باشیم. این روش از این قابلیت برخوردار است تا دست به حذف نظرات شخصی از ارزیابی عملکردها بزند. همچنین میتواند باعث واضح شدن صلاحیت هر فرد شود. این نکته را باید به شما بگوییم که همین روش دارای 5 جز مختلف است که شامل گزینههای زیر میشوند:

خود ارزیابی

کارمندان با خود ارزیابی این شانس را دریافت خواهند کرد تا بتوانند به موقعیت قبلی خود در گذشته نگاه ویژهای بیندازند. این کار باعث میشود تا نقاط ضعف و قوت خود را شناسایی کنند. خود ارزیابی باید با ساختار و مراحل رسمی انجام شود؛ در غیر این صورت سختگیری اتفاق افتاده در آن بسیار جزئی و کم خواهد بود. همچنین این سختگیری ثبات نداشته و نظرات شخصی به راحتی بر روی آن تاثیر خود را میگذارد.

ارزیابیهای مدیریتی

دومین جز از شاخص های کلیدی عملکرد مربوط به ارزیابیهای مدیریتی میشود. این بخش که توسط مدیران به انجام میرسد را میتوانیم بخشی از ارزیابی قدیمی به حساب بیاوریم. این ارزیابیها باید گزینههای مختلفی را به خود اختصاص دهند که از جمله آنها میتوانیم رتبهبندی کارمندان را نام ببریم. سرپرستان بر اساس این رتبهبندیها میتوانند پاداش دهند. همچنین برنامههای مربوطه به وسیله مدیران ارشد به انجام میرسد.

ارزیابیهای هم ردیفان

از تصویر سازمانی، سلسله مراتب به کلی حذف شده است. امروزه همکاران نیز این قابلیت را خواهند داشت تا یک دیدگاه منحصر به فرد را به منظور عملکرد کارمندان اتخاذ کنند. با این کار همکاران میتوانند تبدیل به یک ارزیابکننده موفق شوند. با کمک ارزیابیها میتوان برنامههای بهتری را به منظور همکاری بیشتر و سودمندتر تعیین کرد. لازم به ذکر است که دوستی و خصومت دو پارامتر بسیار اساسی و حائز اهمیت هستند که میتوانند باعث تغییر نتایج پایانی ارزیابی شوند.

ارزیابی افراد زیر دست توسط مدیر یا SAM

این جزء از شاخص های کلیدی عملکرد را میتوانیم در بین ظریفترین و حساسترین موارد جای دهیم. آن دسته از افرادی که دریافتکننده گزارش هستند، تمایل به داشتن یک چشمانداز درباره دیدگاه مدیریتی دارند.

بررسی مشتری؛ آخرین جزء شاخص های کلیدی عملکرد

آخرین جزء نیز به بررسی مشتری اختصاص داده شده است. موضوع بررسی مشتری به دو قسمت بسیار مهم تقسیمبندی میشود. بخش اول شامل مشتریهای داخلی میشود که به عنوان مصرفکنندگان در داخل سازمان از آنها یاد میشود. بخش دوم نیز مشتریهای خارجی هستند. این مشتریها بخشی از شرکت هستند ولی با یکی از کارمندان به صورت روزانه و خاص در حال تعامل خواهند بود. اگر میخواهید خروجی کارمندان را بهتر ارزیابی کنید، بهتر است تا مشتریها را بررسی کنید. لازم به ذکر است در بیشتر مواقع کاربران خارجی نمیتوانند تاثیر مشاوره سیستم ها فرآیندها را متوجه شوند. مشاوره منابع انسانی و مشاوره مدیریت در این زمینه اهمیت بالایی دارد.

روش سوم: کانون ارزیابی

سومین روش شاخص های کلیدی عملکرد مربوط به کانون ارزیابی میشود. برای اولین بار این روش در سال 1930 و توسط ارتش کشور آلمان معرفی شد. البته باید بگوییم که به منظور کاربردیتر شدن این روش، شاهد یک سری از اصلاحات در نمونههای امروزی هستیم. شیوهای که دیگران از آن استفاده میکنند، نیاز به یک تصویر واضح دارد. کارمندان با کمک این روش میتوانند این تصویر واضح را به دست بیاورند. همچنین شرایط مختلفی ممکن است بر روی این عملکرد تاثیر بگذارند. کارمندان با کمک کانون ارزیابی میتوانند آگاهی کافی را از این تاثیرات به دست بیاورند. این روش مزایای گوناگونی را دارد. به عنوان مثال با کمک آن نه تنها میتوان نسبت به ارزیابی عملکرد فرد اقدام کرد، بلکه میتوان دست به پیشبینی مشاغل آینده نیز زد.

در طول زمانی که ارزیابی در حال انجام است، از کارمندان درخواست میشود تا در تمرینات شبیهسازی شده شرکت داشته باشند. این تمرینات اجتماعی شامل وظایف شغلی، تمرینات یافتن حقایق، مشکلات مربوط به تصمیمگیری و… میشوند. این روش مشکلات مربوط به خود را دارد. هزینه و زمان زیاد دو نمونه از این مشکلات هستند. همچنین مدیریت کردن آن نیز بسیار سخت است.

روش چهارم شاخص های کلیدی عملکرد: مقیاس رتبهبندی رفتاری یا BARS

فرایندهای ارزیابی عملکرد کارکنان دارای مزایای کیفی و کمی مختلفی هستند که این روش توانسته هر دوی آنها را با خود به همراه داشته باشد. کار این روش قیاس کردن عملکرد رفتاری کارمندان با نمونههای رفتاری خاص است. این فرایند متصل به رتبهبندی عددی است. این مقیاس دارای بیانیههای مختلفی است که هر کدام از آنها توصیفکننده رفتارهای رایج کارمندان هستند. برای اینکه بتوان عملکرد هر رفتار را سنجید، مقیاس BARS گزینه مناسبی است. استفاده از این روش محدود به جایگاه و سطح شغلی نمیشود. اولین قدمی که با کمک آن میتوان BARS را ایجاد کرد، ساختن رویدادهای انتقادی است.

این رویدادها میتوانند رفتارهای معمولی که نیروی کار از خود نشان میدهند را به تصویر بکشند. در قدم بعدی نیاز است تا این رویدادهای انتقادی را ویرایش کرد. این رویدادها باید به یک چارچوب متداول تبدیل شوند. همچنین هر گونه موضوع تکراری باید حذف شود. بعد از اینکه فرایند عادیسازی انجام شد، هر کدام از نمونههای انتقادی به صورت تصادفی قرار داده میشوند. سپس اثربخشی هر یک از آنها مورد ارزیابی قرار میگیرد. آن دسته از رویدادهای انتقادی که توانستهاند باقی بمانند، به منظور ایجاد BARS و همچنین ارزیابی عملکرد کارمندان مورد بررسی قرار میگیرند.

روش پنجم شاخص های کلیدی عملکرد: ارزیابی روان شناختی

پنجمین روش شاخص های کلیدی عملکرد ارزیابی روان شناختی است. برای اینکه بتوان تواناییهای پنهان یک کارمند را مشخص کرد، میتوان از این روش بهره برد. این نکته قابلتامل است که تمرکز اصلی این شاخص بیشتر بر روی تحلیل آینده است تا گذشته. برای اینکه هفت جزء مهم یک کارمند مورد ارزیابی قرار بگیرد، از این روش استفاده میشود. این اجزا شامل گزینههای زیر میشوند:

- مهارتهای درون فردی

- تواناییهای شناختی

- ویژگیهای عقلانی

- مهارتهای رهبری

- ویژگیهای شخصیتی

- هوش عاطفی

فرقی نمیکند کارمندان در کدام بخش فعالیت دارند. تمامی کارمندان بخشهایی همچون مدیریت پروژه، مدیریت تولید، مدیریت مالی، مشاوره فروش و بازاریابی، مدیریت فروش، مدیریت بازاریابی و… با کمک این شاخص مورد بررسی و ارزیابی قرار میگیرند. مسئولان با کمک مدیریت استراتژی میتوانند بهترین نتیجه را به دست بیاورند.

روش ششم و نهایی شاخص های کلیدی عملکرد: روش حسابداری منابع انسانی

آخرین روش از شاخص های کلیدی عملکرد مربوط به حسابداری منابع انسانی میشود. اگر کارمندی توانسته باشد مزایای مالی را برای شرکت به دست بیاورد، دستاوردهای او از طریق این شاخص ارزیابی میشوند. زمانی که هزینه حفظ یک کارمند در شرکت و مزایای مالی او با یکدیگر مقایسه میشوند، نتیجه آنها به دست آمدن این شاخص است. زمانی که عملکرد یک کارمند مورد بررسی قرار میگیرد، یعنی جزئیاتی همچون ارزش خدمات میانگین، کیفیت، هزینه و… ارزیابی میشوند.

شاخص کلیدی عملکرد از معیارهایی است که میتوانید به کمک آن موفقیت خود را اندازه بگیرید، رسیدن به اهداف خود را ارزیابی کنید و حتی ببینید آیا در مسیر درست موفقیت حرکت میکنید یا خیر. شاخصهای کلیدی عملکرد یا KPI بسیار متنوع هستند و انواع بسیاری دارند. شاید همه آنها برای کار شما مناسب نباشد، اما بعضی از آنها به شما بسیار کمک میکند. در این مطلب سعی داریم یک سری از شاخصهای پایه و اساسی را تعریف کنیم و فرمول بعضی را هم توضیح دهیم. با توجه به کسب و کارتان و استراتژیای که دارید، میتوانید شاخصهایی که به کمکتان میآید را استفاده کنید. در این مطلب قصد داریم به شاخصهای کلیدی عملکرد در حوزه مالی و حسابداری اشاره کنیم.

شاخص کلیدی عملکرد در حوزه مالی و حسابداری

۱. درآمد عملیاتی

درآمد عملیاتی برابر با سود خالص منهای SG & A است. این درآمد حاصل از عملیات فعلی است.

فرمول: [سود ناخالص] منهای هزینههای [SG&A]

واحد: Money

جهت: Maximum

زمان: [Gross Profit] minus [SG&A Expenses]

شاخص درآمد عملیاتی یعنی درآمد حاصل از عملیات اصلی جاری بنگاه اقتصادی، مؤسسه یا دولت. برای مثال فروش کفش توسط یک کارگاه کفاشی درآمد عملیاتی است،، ولی فروش اموال کارگاه درآمد غیر عملیاتی محسوب میشود.

هزینههای SGA عبارتند از هزینههای ترکیبی عملیاتی شرکت که به موارد زیر تقسیم میشود:

فروش: مجموع هزینههای فروش مستقیم و غیرمستقیم که شامل حقوق کار (به استثنای موارد مرتبط با تولید که هزینه کالاهای فروخته شده است)، هزینههای تبلیغات، اجاره، و تمام هزینهها و مالیات مربوط به فروش محصول است.

عمومی: هزینههای عملیاتی عمومی و مالیات که بهطور مستقیم مربوط به عملیات عمومی شرکت است، اما با دو دسته دیگر مرتبط نیست.

اداره: حقوق اجرایی و حمایت عمومی و تمام مالیات مرتبط با مدیریت کل شرکت.

این هزینهها بعضی اوقات بهعنوان سربارهای شرکت اشاره میشود، زیرا نمیتوانند مستقیماً به تولید کالاها برسند.

– کاهش هزینههای فروش، عمومی و اداری – SG & A ‘

SG & A هزینههایی است که در طول عملیات روزانه یک شرکت اتفاق میافتد و بهطور مستقیم به تولید محصول مربوط نمیشود. این هزینهها مربوط به فروش، ترویج و تحویل محصول و همچنین مدیریت شرکت است.

۲. درآمد قبل از بهره، مالیات و استهلاک

این شاخص سود قبل از بهره، مالیات، استهلاک (EBITDA) معیار است که میتواند برای ارزیابی سودآوری شرکت استفاده شود.

واحد: Money

فرمول: درآمد عملیاتی – هزینههای عملیاتی + سایر درآمد.

۳. سود قبل از بهره و مالیات (EBIT)

فرمول: درآمد عملیاتی – هزینههای عملیاتی + (OPEX در آمد غیر عملیاتی)

درآمد عملیاتی = درآمد عملیاتی – هزینههای عملیاتی

واحد: Money

این شاخص معیاری است از سود شرکت که هزینههای بهره و مالیات را مستثنی میکند. درآمد عملیاتی حاصل تفریق عایدی عملیاتی و هزینه عملیاتی است. گاهی اوقات برای شرکتی که درآمد غیر عملیاتی صفر دارد، درآمد عملیاتی هممعنا با درآمد قبل از بهره و مالیات (EBIT) و سود عملیاتی به کار برده میشود.

درآمد قبل از بهره و مالیات (EBIT) = عایدی – هزینههای عملیاتی + (OPEX) در آمد غیرعملیاتی

درآمد عملیاتی = عایدی – هزینههای عملیاتی

یک سرمایهگذار خبره که هر تغییری در ساختار سرمایه یک شرکت را در نظر میگیرد، ابتدا پتانسیل کسب در آمد بنیادی شرکت را که توسط درآمد پیش از بهره، مالیات و هزینه استهلاک وام (EBIT, EBITDA) منعکس میشود میسنجد و سپس نسبت بهینه بدهی به موجودی را تعیین میکند.

برای محاسبه درآمد قبل از بهره و مالیات، هزینهها (مانند هزینه محصولات فروخته شده، هزینه فروش و هزینههای مدیریت) از عایدیها کم میشوند. سود خالص نهایتاً از کسر بهره و مالیات از این مقدار بهدست میآید.

۴. سود ناخالص

سود ناخالص برابر با درآمد منهای بهای تمام شده کالاهای فروخته شده است. این مبلغ موجود برای پوشش سایر هزینههای عملیاتی را مشخص میکند.

فرمول: [درآمد] منهای بهای تمام شده کالاهای فروخته شده]

واحد: Money

جهت: Maximize

سود ناخالص تفاوت میان درآمد و هزینههای ساخت محصول یا ارائه خدمات، قبل از کسر هزینههای حقوق و دستمزد، مالیات، و بهره اطلاق میگردد. سود ناخالص با سود عملیاتی و سود قبل از بهره و مالیات متفاوت است. بهطور کلی درآمد شرکت منهای بهای تمام شده کالای فروش رفته، سود ناخالص گفته میشود؛ اما در مبحث حسابداری شخصی، سود ناخالص اشاره به در آمد شخصی كل فرد، قبل از حساب کردن مالیات و سایر کسورات دارد.

۵. سود خالص ( Net Income)

درآمد خالص به معنی مجموع سود باقی مانده شرکت بعد از کسر هزینههای عملیاتی، استهلاک یا کاهش بهای تجهیزات، سودهای پرداختی بابت وامها، مالیات و سایر هزینههای شرکت است. سود خالص شرکتها را میتوان با مشاهده صورتحساب سود و زیان شرکت بهدست آورد و معیار مهمی برای بررسی و مقایسه سودآوری شرکتها در طول زمان است. از سود خالص برای محاسبه سود هر سهم یا EPS استفاده میشود.

واحد: Money

جهت: Maximize

۶. حاشیه سود ناخالص (Gross profit margin)

حاشیه سود ناخالص به مقداری از درآمد كل شرکت گفته میشود که بعد از کسر هزینه تولید محصول بدون احتساب سایر هزینههای شرکت بهدست میآید. از این مقدار برای محاسبه میزان سودآوری یک کالای خاص در مجموع تولیدات شرکت با تبیین استراتژی بازاریابی و فروش بهتر برای محصولات استفاده میشود.

سود ناخالص هر شرکتی از اختلاف فروش و بهای تمام شده کالای فروش رفته به دست میآید. بهعنوان مثال اگر محصولی به قیمت 1500 تومان به فروش برسد و برای تولید آن محصول 900 تومان هزینه شده باشد، سود ناخالص آن 600 تومان خواهد بود.

سودناخالص = فروش – بهای تمام شده کالای فروش رفته

حال حاشیه سود ناخالص از تقسیم سود ناخالص بر فروش شرکت محاسبه میشود.

حاشیه سود ناخالص = فروش / سود ناخالص

بهعنوان مثال اگر حاشیه سود ناخالص محصولی 40 درصد باشد یعنی از هر 1000 تومان فروش شرکت، 400 تومان عایدی نصیب آن شرکت میشود. بهطور کلی از این نسبت برای محاسبه میزان سودآوری یک کالای خاص در مجموعه تولیدات شرکت و یا تبیین استراتژی فروش بهتر محصول استفاده میشود.

حاشیه سود ناخالص وابسته به دو عامل قیمت محصول و از طرفی بهای تمام شده کالای ساخته شده است و هر گونه تغییری در این دو متغیر سود ناخالص شرکت را تحت تأثیر قرار میدهد.

بهعنوان مثال اگر این نسبت برای شرکتی 40 درصد باشد، بدین معنی است 40 درصد از قیمت محصول بهعنوان سود ناخالص آن محصول بوده است. حال اگر تعداد محصولات شرکتی بیش از یک محصول باشد، این عدد به صورت میانگین مطرح میشود؛ یعنی ممکن است محصولی دارای حاشیه سود ناخالص 30 درصدی و محصول دیگر دارای حاشیه 50 درصدی باشد.

عوامل تغيیر در حاشیه سود ناخالص

حال در بررسی صورتهای مالی شرکتی در طی دو سال گذشته، ممکن است حاشیه سود ناخالص شرکت افزایش و یا کاهش یابد که این تغییرات ممکن است به دلایل زیر باشد:

افزایش و یا کاهش قیمت محصول

افزایش و یا کاهش بهای تمام شده محصول

زمان: افزایش و یا کاهش قیمت محصول نسبت به افزایش بهای تمام شده هر واحد محصول

واحد: Percentage

جهت: Maximize

۷. شاخص حاشیه سود خالص (Net profit margin)

حاشیه سود خالص برابر است با مجموع سودخالص تقسیم بر درآمد، که به صورت درصد بیان میشود.

فرمول: مقدار سود پس از کسر مالیات را بر فروش خالص تقسیم میکنند

واحد: Percentage

جهت: Maximize

حاشیه سود خالص شرکت، یکی از نسبتهای سودآوری است که از طریق تقسیم کردن سود خالص به کل فروش محاسبه میشود. حاشیه سود را بهصورت درصد نمایش میدهند و درواقع این نسبت نشان میدهد که از یک تومان فروش شرکت، چه مقدار آن به سود خالص تبدیل شده است. بهعنوان مثال، حاشیه سود خالص 30 درصد نشان میدهد که از 1000 تومان فروش محصولات شرکت، 300 تومان سود خالص بهدست آمده است.

سود هر سهم از تقسیم میزان سود عملیاتی، پس از کسر مالیات شرکت، بر تعداد کل سهام محاسبه میشود و نشان دهنده سودی است که شرکت در یک دوره مشخص به ازای یک سهم عادی بهدست آورده است.

بهعبارت دیگر، این نسبت بهوسیله تقسیم سود موجود برای سهامداران، بر تعداد سهام منتشر شده محاسبه میشود. منظور از سود قابل تقسیم برای سهامداران عادی، سود خالص بعد از کسر مالیات و کسر سود سهم ممتاز است.

EPS بهعنوان شاخصی از سودآوری شرکت به کار میرود.

واحد: Money

جهت: Maximum

زمان: Per Year

وقتی که شما كل درآمد (سود پس از کسر مالیات) یک شرکت در پایان سال (سال مالی) را بر تعداد سهام آن شرکت تقسیم بکنید، در واقع eps آن شرکت را محاسبه کردهاید. برای مثال، فرض کنید شرکتی توانسته است در پایان یک سال 100 میلیون ریال سود کسب کند و تعداد سهام آن شرکت نیز 1 میلیون سهم است. در نتیجه eps آن شرکت برابر است با: ريال 100 = 1.000.000 / 1000.000.000

یعنی این شرکت توانسته است در انتهای سال به ازای هر 1 عدد سهم خود 100 ریال سود آورد. پس eps این شرکت در انتهای سال برابر 100 ریال شده است.

۹. سود انباشته

به درصدی از سود یک شرکت سهامی اطلاق میشود که بهصورت سود سهام به سهامداران پرداخت نشده است و شرکت مورد نظر برای سرمایهگذاری مجدد در فعالیتهای اصلیاش، یا پرداخت بدهی، آن را نگه داشته است. شاخص سود انباشته در سمت چپ ترازنامه و زیر ستون حقوق صاحبان سهام ثبت میشود. از اضافه کردن سود خالص یا کسر کردن زیان خالص از سود انباشته ابتدای دوره، سود سهام پرداختنی به سهامداران بهدست میآید.

واحد: Money

۱۰. سود هر مشتری

فرمول: [سود] تقسیم بر [تعداد مشتریان]

واحد: Money

جهت: Maximize

زمان: هزینه خرید مشتری / بدست آوری مشتری (Customer Acquisition Cost)

بگذارید بگوییم شما در ماه ژانویه مبلغ 5000 دلار صرف حمایت از یک کنفرانس کردید. بهدنبال این حمایت، شما 2 مشتری جدید کسب کردید. CAC شما برای این کانال 2500 دلار است. (5000 دلار / 2 = 2500 دلار)

اکنون وقت آن است که سود هر مشتری را محاسبه کنید. در مثال بالا، 2500 دلار برای خرید یک مشتری جدید صرف کردید. اگر این مشتری 10.000 دلار خدمات را خریداری کرد و شما سود 3000 دلار (قبل از هزینههای بازاریابی) را بهدست آوردید، شما در این زمینه پایدار هستید. رابطه بین دو معیار برای مشاهده آسان است. شما 2500 دلار برای کسب 3000 دلار در کسب و کار صرف کردهاید، و سود شما بیش از هزینههای شما برای خرید مشتری جدید است. در دنیای کسب و کار شما همیشه میخواهید CAC شما کمتر از سود شما در هر مشتری باشد.

۱۰. سود هر کارمند

فرمول: (مجموع سود) تقسیم بر (كل کارکنان)

واحد: Money

جهت: Maximum

زمان: Per Year

سرانه سود یا اینکه هر کارمند بهطور متوسط چقدر در سودی که شرکت کسب کرده نقش داشته است. استفاده از این شاخص و محدودیت ِ سود کسب شده توسط هر کارمند، میتواند در تعیین سقف درآمد قابل تخصیص به هر کارمند کمک کننده باشد.

۱۱. سود هر واحد

فرمول: [کل سود] تقسیم بر [تعداد واحدها (بر اساس نفرات یا هر قرارداد ذهنی دیگر)]

واحد: Money

۱۲. شاخص تقسیم داراییهای جاری بر بدهیهای جاری

توضیح: یک نسبت نقدینگی که توانایی شرکت در پرداخت تعهدات کوتاه مدت را اندازهگیری میکند.

واحد: Ratio

نسبت جاری بیشتر برای گرفتن ایده در رابطه با توانایی شرکت، در بازپرداخت بدهیهای کوتاه مدت، از طریق داراییهای کوتاه مدت، استفاده میشود. مقدار بالای این نسبت توانایی شرکت را در پرداخت تعهدهایش نشان میدهد، درحالیکه اگر این نسبت زیر 1 باشد، نشان دهنده این است که شرکت توانایی پرداخت تعهدهایش را ندارد. اگر شرکت موظف باشد، در آن لحظه تمامی آنها را پرداخت کند، که نشاندهنده این است که شرکت در سلامت مالی مناسبی قرار ندارد. البته به این معنا نیست که شرکت در آینده نزدیک ورشکست میشود، زیرا روشهای مختلفی برای تأمین مالی وجود دارد، اما در کل نشانه خوب نیست.

منظور از داراییهای جاری، داراییهایی هستند که در فرآیند عادی شرکت به یکدیگر تبدیل میشوند و میتوانند بهصورت معقولی در عرض یک سال به پول نقد تبدیل شوند. از طرفی منظور از بدهیهای جاری، بدهیهایی هستند که سررسید آنها کمتر از یک سال است.

بهتر است این نسبت چیزی در حدود 2 باشد؛ یعنی 2 برابر بدهیهای جاری، دارایی جاری وجود داشته باشد. اگر نسبت جاری کوچک شود، ریسکی تحت عنوان ریسک عدم پرداخت به موقع بدهیهای جاری بهوجود میآید.

۱۳. نسبت آنی (Quick ratio)

شاخص نسبت آنی نسبتی است که توانایی انجام تعهدات کوتاه مدت، با استفاده از داراییهای با نقدینگی بسیار زیاد را اندازهگیری میکند و در مقایسه با سایر داراییهای جاری، از نقدینگی کمتری برخوردارند. نسبت آنی از تقسیم داراییهای جاری منهای موجودیها بر بدهیهای جاری بدست میآید.

فرمول: (پول نقد و معادل آن + اوراق بهادار قابل فروش + حسابهای دریافتنی) / بدهیهای جاری

واحد: Ratio

نسبت جاری شبیه نسبت آنی است، با این تفاوت که نسبت آنی شامل موجودی کالا و سفارشها و پیش پرداختها نیست، که نشاندهنده داراییهای نقد شوندهتر است. نسبت آنی شرکتها باید برابر با 1 و یا بیشتر از آن باشد تا شرکت بتواند از محل داراییهای آنی بدهیهای جاری خود را بپردازد.

استدلال کسانی که استاندارد نسبت آنی را 1 میدانند این است که این عدد مرز بین قدرت نقدینگی کافی و قدرت نقدینگی ناکافی شرکت است.

این نسبت یکی از مفیدترین نسبتها است و به وضوح نشان میدهد که آن قسمت از دارایی جاری که از لحاظ ارزش ثبات بیشتری دارد و احتمال کاهش در آن کمتر است تا چه میزان میتواند پشتوانه طلبکاران کوتاه مدت قرار گیرد.

۱۴. شاخص نسبت نقدینگی (liquidity ratio)

شاخص نسبت نقدینگی از تقسیم پول نقد و معادلهای نقدی و اوراق بهاداری که بهراحتی قابل تبدیل به نقد هستند، بر بدهیهای جاری، بهدست میآید. این نسبت آزمون نقدینگی شرکت است؛ برای محاسبه آن كل وجوه نقد و اوراق بهادار قابل خرید و فروش در بازار را جمع میکنند و آن را بر کل بدهیهای جاری تقسیم میکنند.

با نسبتهای نقدینگی میتوان بررسی کرد که آیا یک شرکت میتواند به تعهدات مالی کوتاه مدت خود پاسخ دهد یا خیر، نسبتهای نقدینگی، توانایی واحد تجاری را در انجام تعهدات کوتاه مدت اندازهگیری میکند.

نسبت پول نقد یک شاخص از نقدینگی شرکت است که هر دو نسبت فعلی و نسبت سریع را با اندازهگیری مقدار پول نقد، معادل نقدی یا سرمایهگذاری شده در داراییهای فعلی برای پوشش دادن بدهیهای فعلی بهبود میبخشد.

واحد: Ratio

۱۵. نسبت داراییهای کوتاهمدت به بدهیهای کوتاه مدت

فرمول: (داراییهای کوتاه مدت) تقسیم بر (بدهیهای کوتاه مدت)

واحد: Ratio

زمان: Per Month

۱۶. شاخص سود در هر پروژه

فرمول: [سود] تقسیم بر [تعداد پروژهها]

واحد: Money

جهت: Maximum

یک شاخص استراتژیک است که شرکتهای مبتنیبر سرویس و پروژه، بر روی دستیابی به حداکثر سود هر پروژه متمرکز هستند.

۱۷. ٪سهم بازار

درصد فروش نسبت به حجم بازار.

واحد: Percentage

جهت: Maximize

۱۸. هزینههای متغیر

فرمول: [کل هزینه] منهای [هزینه ثابت]

هزینههای متغیر هزینههایی هستند که نسبت به فعالیت یک شرکت تغییر میکنند.

واحد: Money

هزینه متغير آن بخش از هزینههای شرکت است که باتوجه به خروجی محصولات متفاوت است. هزینههای متغیر هزینههایی هستند که بر اساس حجم تولید یک شرکت تغییر میکنند؛ هزینه متغیر با افزایش تولید افزایش یافته و با کاهش تولید کاهش پیدا میکند. هزینههای متغیر با هزینههای ثابتی مثل اجاره، تبلیغات، بیمه و ملزومات اداری که بدون توجه به خروجی بخش تولید ثابت میمانند، تفاوت دارد. هزینههای ثابت و هزینههای متغیر کل هزینهها را تشکیل میدهند.

هزینههای متغیر شامل هزینه مواد مستقیم یا هزینه نیروی کار مستقیم لازم برای تکمیل یک پروژه خاص میشود. بهطور مثال، یک شرکت ممکن است چند نوع هزینه متغیر مربوط به بسته بندی یکی از محصولاتش داشته باشد. همین طور که شرکت محصولات بیشتری را تولید میکند، هزینه بستهبندی افزایش خواهد یافت. برعکس، وقتی تعداد کمتری از این محصولات به فروش میرسند، متعاقباً هزینههای بسته بندی با کاهش روبرو میشود و مجموع هزینههای تولید کمتر میشود.

۱۹. هزینههای ثابت

هزینههای ثابت هزینههایی هستند که مجموع آنها در مقایسه با فعالیت یک کسب و کار در دوره زمانی مربوط با مقیاس تولید تغییر نمیکند.

هزینه ثابت در اصل وابسته به زمان است. نمونههایی از این هزینهها شامل حقوق کارمندان شرکت، اجاره پرداختی توسط شرکت و غیره است. البته هزينه ثابت خارج از یک محدوده زمانی در اکثر موارد دیگر ثابت نیست و در اثر مواردی چون تورم، جنگ، بلایای طبیعی، تغییر در میزان اجارهها و غیره به فراوانی تغییر میکند.

واحد: Money

۲۰. بهای کالاهای فروخته شده (COGS)

شاخص بهای کالاهای فروخته شده (COGS) شامل تمام هزینههایی است که بهطور مستقیم مرتبط با تولید کالاها یا خدمات شرکت است (مانند مواد، کار، سربار، و استهلاک). این شامل SG & A نيست.

واحد: Money

بهای تمام شده کالای فروش رفته که به اختصار با COGS نشان داده میشود، شامل کلیه هزینههای مستقیم مربوط به تولید کالاهای فروخته شده توسط یک شرکت میباشد. هزینههای غیر مستقیم مانند هزینههای مربوط به توزیع و فروش محصولات شرکت، در بهای تمام شده کالای فروش رفته لحاظ نمیشوند.

COGS در صورت سود و زیان شرکتها منعکس میگردد. برای محاسبه حاشیه سود ناخالص شرکت کافی است مبلغ بهای تمام شده را از درآمد کم کنید.

به بهای تمام شده کالای فروش رفته، بهای فروش (Cost of Sales) نیز میگویند.

برای محاسبه بهای تمام شده کالای فروش رفته روشهای گوناگونی وجود دارد. یک روش این است که ابتدا با اضافه کردن بهای تمام شده کالای ساخته شده به موجودی کالای تکمیل شده اول دوره، بهای تمام شده کالای آماده برای فروش را بهدست آورید. سپس مبلغ موجودی کالای تکمیل شده پایان دوره را از بهای تمام شده کالای آماده برای فروش کسر کنید تا بهای تمام شده کالای فروش رفته بهدست آید.

مثلاً در مورد یک شرکت اتومبیلسازی هزینه مربوط به تأمین قطعات خودرو و حقوق و دستمزد کارگرانی که به ساخت اتومبیل میپردازند جزو هزینههای مستقیم تولید است و باید در بهای تمام شده کالای فروش رفته یا COGS لحاظ گردند.

اما هزینههای مربوط به ارسال خودرو به نمایندگی و یا حقوق و دستمزد کارکنان بخش فروش شرکت، ربطی به تولید محصول ندارند و نباید در COGS لحاظ گردند.

۲۱. متوسط هزینههای تولید اقلام

میانگین هزینههای تولید اقلام تولید شده در دوره اندازهگیری.

واحد: Money

جهت: Minimize

۲۲. شاخص هزینه واقعی در مقایسه با هزینه بودجه شده

هزینههای واقعی نسبت به هزینههای بودجهای یک فعالیت.

واحد: Percentage

جهت: Minimize

۲۳. انحراف از بودجه برنامهریزی شده

شاخص انحراف از بودجه برنامهریزی شده (هزینه)، تفاوت در هزینههای بین ابتدای برنامهریزی با بودجه واقعی است.

واحد: Percentage

جهت: Minimize

انحراف زیاد نشانهای از کج رفتن بودجه پیشبینی شده است که ممکن است هزینههای بالاتری را به همراه داشته باشد و ROI را کمتر کند.

۲۴. دقت پیشبینی به بودجه

بودجه واقعی (هزینه) نسبت به بودجه در نظر گرفته شده.

واحد: Percentage

جهت: Minimize

این KPI عملکرد فرایند بودجه را تعیین میکند.

۲۵. بازده سهام (ROE)

میزان کارایی یک شرکت در خلق سود خالص برای سهامداران را بررسی میکند. در واقع این نسبت بیان میکند که بنگاه اقتصادی به ازای هر یک واحد سرمایهگذاری سهامداران، به چه میزان سود خالص برای آنها کسب میکند.

واحد: Percentage

در این رابطه بازده محاسبه شده، مربوط به تمام منابع متعلق به سهامداران است. بنابراین بازده حقوق صاحبان سهام علاوهبر سرمایه شرکت، منابع حاصل از سودهای تقسیم نشده (سود انباشته)، نسبتهای مالی و سایر اندوختهها را نیز در بر میگیرد.

دانلود ابزارهای مدیریت مالی

[restrict subscription=1,2][/restrict]

.

محمدمهدی صفایی میگه:

مظاهری میگه:

Mz میگه: